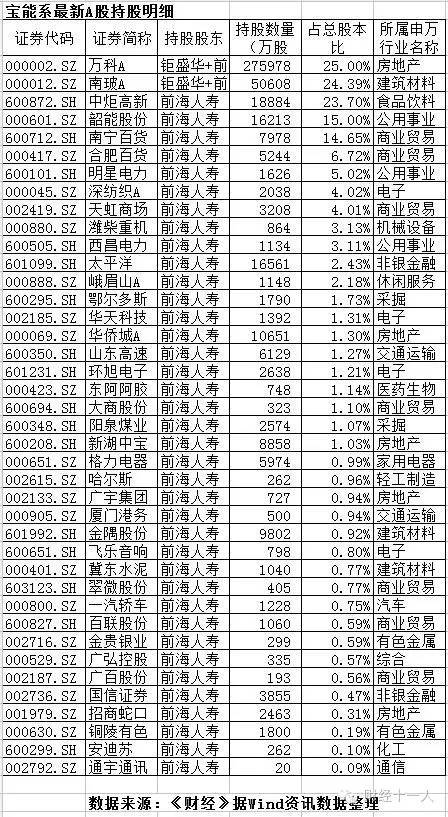

虎嗅注:《财经》的这篇报道称,2015年四季度末,近3000家A股上市公司的前十大流通股东名单中,没有一家恒大系的身影。至2016年一季度末,恒大系仅进驻到3家上市公司中。转折发生在二季度,当季恒大系进驻到23家上市公司的股东名单中。但到三季度末,恒大系已从前述20家上市公司股东名单中消失。这意味着,在2016年7-9月期间,如无外界大资金改变相关上市公司股权结构,恒大系减持了这20家公司的股份。当然不只是“恒大系”,过去两年,还有六大保险系举牌最活跃,分别为宝能系、安邦系、生命系、阳光保险系、国华人寿系和华夏人寿系。文章来源:微信公众号财经十一人,作者杨秀红,虎嗅有删节。

中国内地资本市场的频繁举牌和杠杆收购,遭遇证券监管高层当头棒喝。

12月3日,刘士余在证券投资基金业协会第二届会员代表大会上一度“脱稿怒斥”:“用来路不当的钱从事杠杆收购,行为上从门口的陌生人变成野蛮人,最后变成行业的强盗,这是不可以的。”他还表示:“我希望资产管理人,不当奢淫无度的土豪、不做兴风作浪的妖精、不做坑民害民的害人精。”

同日,保监会副主席陈文辉称,某些险资绕开监管套利行为,“严格意义上就是犯罪。”

监管层痛批的是谁?

刘主席此言一出,大家纷纷猜测痛批的具体对象是谁?有人认为可能是去年底高调举牌万科的宝能系,但新华社在刘士余讲话当晚的一篇相关报道中明确表示,近两年来,险资举牌A股上市公司似乎“根本停不下来”。其中,七大保险系举牌最为活跃,分别为恒大系、宝能系、安邦系、生命系、阳光保险系、国华人寿系和华夏人寿系。

综合市场各方人士的解读,刘士余所痛批的对象为所有资产管理人,重点对象为频繁对上市公司举牌的险资,以及意图恶意收购上市公司的杠杆资金,如恒大系和宝能系。但有多位市场人士表示,恒大系是其中表现较为突出者,有可能成为监管层重点核查对象之一。对此,《财经》向权威机构求证,尚未得到确认。一位资深投资界人士则表示:恒大系近期的投资行动的确相对显眼,但从严格监管和公平对待的角度看,其他几路保险资金的投资行为也需要进行核查。

恒大系频繁短炒受关注

从2016年上半年入局万科股权之争开始,恒大系成为今年A股市场上争议最多的险资之一。根据《财经》统计,2015年底尚在A股市场相对低调的恒大系资金,2016年以来至少进入36家上市公司的前十大流通股东名单。

其涉猎的公司,大部分是股权较为分散、股本较小的中小盘股,且这些公司所属行业也极度分散。除与恒大主业相关的4家地产公司外,恒大系进驻的30多家公司分布在27个细分行业中,包括建筑装饰、综合、电力、计算机、医药等等。

恒大系所到之处,部分股票呈凌厉涨势,如被恒大系举牌廊坊发展、嘉凯城、万科A等。受恒大系举牌推动,廊坊发展在2016年7月下旬至8月中旬迎来一波快速涨幅,18个交易日内涨幅达151%。资本市场上由此诞生出恒大举牌概念股这一概念,其因短期的赚钱效应被投资者广为关注。

伴随着恒大系频繁举牌,其对上市公司的短炒路径也逐渐展露。

《财经》对2015年四季度至2016年三季度A股上市公司的前十大流通股东变化进行全景扫描,还原了其在A股市场上的买入及退出路径。

2015年四季度末,近3000家A股上市公司的前十大流通股东名单中,没有一家恒大系的身影。至2016年一季度末,恒大系仅进驻到3家上市公司中,包括廊坊发展、腾达建设和京运通。

转折发生在二季度,当季恒大进驻到23家上市公司的股东名单中,这也是其全年买进上市公司股票数量最多的时点。但到2016年三季度末,恒大系已从前述20家上市公司股东名单中消失,这意味着,在2016年7-9月期间,如无外界大资金改变相关上市公司股权结构,恒大系减持了这20家公司的股份。

与减持同步,恒大系在2016年三季度还成为另外12家上市公司的新晋大股东。其短炒路径由此可窥一斑。这项统计并未涉及恒大在两份季报披露空档期短炒的股票。

恒大系短炒最典型的案例来自对梅雁吉祥的操作。2016年10月25日晚间,梅雁吉祥发布三季报更正公告称,恒大人寿成为上市公司第一大股东,持股占比4.95%,梅雁吉祥股价受该消息刺激而连续涨停。

令市场始料未及的是,几天之后,恒大系全身而退。11月1日晚间,梅雁吉祥公告称,截至10月31日,公司原第一大股东恒大人寿,已将所持有的公司股票全部减持。

此事并未就此平息。11月11日,梅雁吉祥公告称,11月10日,广州市仲勤投资有限公司(下称“仲勤投资”)通过二级市场买入梅雁吉祥0.95亿股,占公司总股本的5.00%,成为第一大股东。经核实,仲勤投资的实际控制人为许家印。

新华社在12月3日的文章中提及,近两年来,险资举牌A股上市公司似乎“根本停不下来”,压着举牌线增持、减持的事更是层出不穷。这篇报道随即提到恒大人寿的名字。

更多信息也在佐证,恒大系的短炒行为引发市场质疑和监管关注。针对恒大人寿在股票投资中的“快进快出”行为,保监会约谈了恒大人寿主要负责人,明确表态不支持保险资金短期大量频繁炒作股票,要求恒大人寿应秉承价值投资、长期投资和稳健投资原则,稳健审慎开展投资运作,防范投资风险。而恒大人寿有关人员表示,将切实落实监管要求,着力杜绝类似行为发生。

界定资金违规不容易

市场高度关注刘士余在12月3日讲话中指出:一些资产管理人“用来路不当的钱从事杠杆收购”,他同时明确警告:“当你挑战刑法的时候,等待你的就是开启的牢狱大门。”

至于哪些资产管理人用来路不当的钱进行了杠杆收购?迄今监管层并未透露。多位市场人士向《财经》表示,进一步查明或许并不容易,此前对宝能系投资的核查即案例。

今年7月,监管部门聘请专业机构对宝能系举牌万科所做的核查报告,该报告最终并未查明宝能系资金来源何处,是否违规,仅公示:宝能系动用自有资金62亿元,杠杆撬动资金262亿元,杠杆倍数4.19倍,总耗资约430亿元,购入万科24.27%的股权。

与万科遭遇相似,近期A股市场另一白马股格力电器也被宝能系投资。在格力电器收购银隆的方案遭股东否决后,前海人寿近期增持格力电器股份至4.13%,逼近5%举牌线,成为其第三大股东。外界关注,格力电器会否重蹈此前万科的覆辙。

在证监会主席重磅发声后,前海人寿于12月4日就深交所问询函回复称,截至12月2日收盘,公司与一致行动人合计持有格力电器股份未达到或超过5%。至于进一步的增减持计划,前海人寿表示将根据市场整体情况、结合格力电器业务发展综合考虑。

格力电器董事长董明珠12月3日在中国经济论坛上表示,投资者应该通过实体经济的发展获益,不希望举牌方成为中国制造的破坏者,否则他们将是“罪人”。

但多位证券权威人士向《财经》表示,对于举牌资金来源是否违规的界定并不容易。新华社在文章中也提及,刘士余愤怒的背后,其实更体现出资本市场监管的无奈与无力。

一个重要原因是,保险公司主要接受保监会监管,在保险资金运用上,则根据不同投资标的,而涉及央行、证监会、银监会以及发改委、商务部等多个部门的监管,其中有一些监管权责有交叉,同时又有一些模糊地带甚至监管空白,加上种类繁多的各种资管计划,完整核查并不是一件容易的事。